Sonae Capital vende ativos hoteleiros em Tróia, mas mantém gestão

A venda inclui um total de 377 unidade de alojamento com a The Editory Hotels a manter a gestão dos ativos.

Victor Jorge

Anantara Vilamoura passa a ser gerido pela Accor sob a marca Fairmont

Páscoa ditou subida de 10,9% na ocupação do alojamento turístico do Algarve em abril

LovelyStay gera mais de 135M€ para proprietários em dez anos de operação

Restauração em Portugal fatura mais de 5,5M€ em 2024

AHRESP e ASAE dinamizam sessão de esclarecimento no Porto

AHM e ADHP estabelecem parceria para formar profissionais hoteleiros

Liverpool também introduz taxa turística e passa a cobrar mais de 2€ a partir de junho

Chefs Arnaldo Azevedo e Julien Montbabut dedicam jantar a ostras e champanhe no Bistrô by Vila Foz

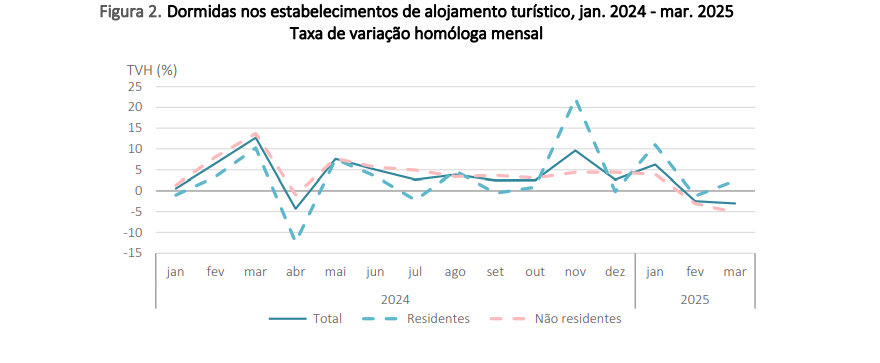

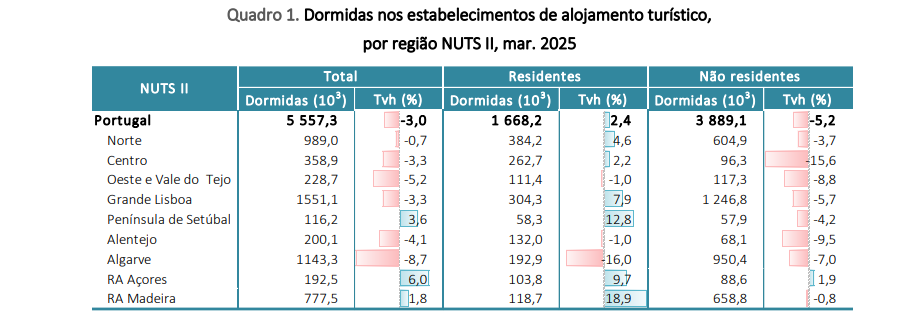

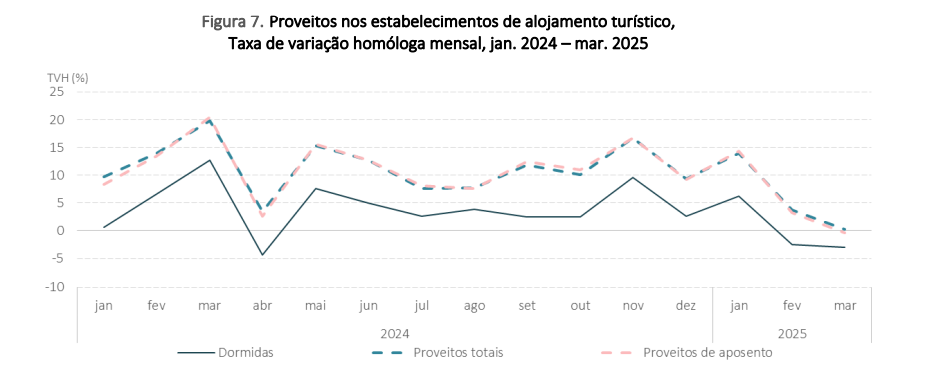

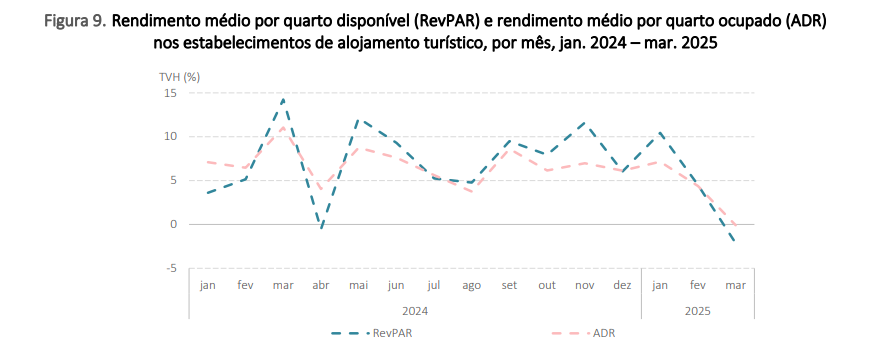

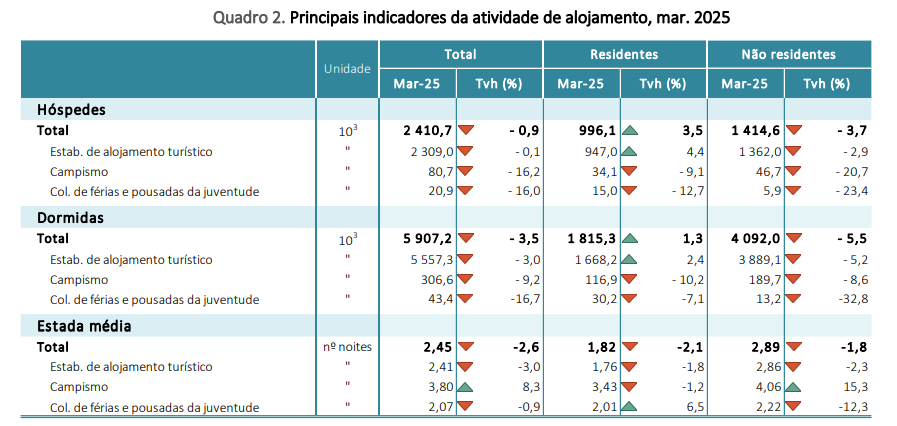

Dormidas decrescem em março com queda de mercados externos, apesar de evolução positiva dos residentes

Marriott adquire marca hoteleira citizenM

A Sonae Capital, através das suas participadas, vendeu um conjunto de ativos hoteleiros em Tróia, constituindo este negócio uma das maiores operações de investimento imobiliário em hotéis realizada no mercado português desde o início do ano, cujo valor transacionado não foi divulgado.

Nesta operação, a The Editory Hotels, unidade de negócio de Hospitality da Sonae Capital manterá a gestão destes ativos.

Localizado a menos de uma hora de Lisboa, estes ativos – Aqualuz Tróia Mar&Rio e The Editory By The Sea Tróia-Comporta – são empreendimentos turísticos de referência do emblemático Tróia Resort, que deu nova vida à península de Tróia.

Junto à praia, a poucos minutos da marina e inserido num ambiente privado, as unidades agora vendidas foram pensadas para toda a família, oferecendo uma gama de 377 apartamentos, além de espaços para reuniões e eventos – incluindo um centro de eventos com capacidade máxima para 600 pessoas – três restaurantes, spa, sala fitness, piscina interior e exterior e jardim, entre vários outros equipamentos e serviços.

Karina Simões, Head of Hotel Advisory da JLL, empresa que mediou a operação, admite que há, atualmente, “um grande apetite em investir no setor hoteleiro em Portugal, e que não incide apenas em ativos de cidade ou destinos turísticos mais consolidados, como Lisboa, Porto ou o Algarve, como esta operação vem confirmar”.

No entanto, apesar da solidez da procura e ainda que se diga que existem muitos hotéis para venda em Portugal, Karina Simões frisa que “nem toda a oferta disponível no mercado consegue dar resposta aos critérios de investimento, pois muitas vezes são unidades de pequena dimensão, sem marca associada e com localizações secundárias”. Por isso, quando surgem no mercado ativos como estes, “o interesse dos investidores é imediato, dando início a um processo de venda muito disputado, como foi o caso”, refere a responsável da JLL.

Além disso, remata Karina Simões, “atendendo à diversidade de perfis e nacionalidades investidoras atualmente ativas no mercado nacional, é com bastante satisfação que constamos que a melhor proposta veio, precisamente, de um player português”.